Officine ESG: la finanza sostenibile

Cos'è la finanza sostenibile

La finanza sostenibile è l'applicazione del concetto di sviluppo sostenibile all'attività finanziaria, e permette di indirizzare i capitali verso attività, imprese e progetti sostenibili a più lungo termine. Per "finanza sostenibile" si intende quindi la finanza che tiene in considerazione fattori di tipo ambientale (Environmental), sociale (Social) e di governo societario (Governance), i cosiddetti fattori ESG.

Infine, il governo societario (Governance) delle istituzioni pubbliche e private ha un ruolo fondamentale nell'assicurare che considerazioni di tipo sociale e ambientale entrino nei loro processi decisionali, ad esempio attraverso le politiche di diversità nella composizione degli organi di amministrazione, la presenza di consiglieri indipendenti o le modalità di remunerazione dei dirigenti.

Cosa imparerai da questo articolo?

- Cosa si intende per Finanza Sostenibile

- La regolamentazione europea

- La vigilanza sui rischi climatici e ambientali

- I prossimi passi per le aziende italiane

Cosa aspetti? Iscriviti all'Area Riservata per saperne di più

Cos'è la finanza sostenibile

La finanza sostenibile è l'applicazione del concetto di sviluppo sostenibile all'attività finanziaria, e permette di indirizzare i capitali verso attività, imprese e progetti sostenibili a più lungo termine. Per "finanza sostenibile" si intende quindi la finanza che tiene in considerazione fattori di tipo ambientale (Environmental), sociale (Social) e di governo societario (Governance), i cosiddetti fattori ESG.

Infine, il governo societario (Governance) delle istituzioni pubbliche e private ha un ruolo fondamentale nell'assicurare che considerazioni di tipo sociale e ambientale entrino nei loro processi decisionali, ad esempio attraverso le politiche di diversità nella composizione degli organi di amministrazione, la presenza di consiglieri indipendenti o le modalità di remunerazione dei dirigenti.

Tenendo conto di tali fattori, gli investitori possono quindi scegliere di supportare imprese che generano, oltre che un rendimento economico, un impatto ambientale o sociale positivo. Per investire in modo sostenibile e responsabile è possibile implementare diverse strategie, non necessariamente alternative tra di loro, che possono essere combinate e ritagliate su specifici obiettivi. In base alla classificazione elaborata dall'Eurosif e dai Principi di Investimento Responsabile dell'ONU (UN PRI), le strategie di investimento sostenibili possono essere:

- di inclusione (o screening positivo): consistono nell’inclusione attiva nei portafogli di investimento di titoli selezionati all’interno di un universo investibile delimitato sulla base di criteri sociali o ambientali dei prodotti e/o dei processi attuati dalle imprese emittenti. Tra queste, citiamo ad esempio l’approccio “best in class” che rappresenta una delle procedure di screening positivo e consiste nel selezionare attivamente, all’interno di un campione predefinito, le società che vantano le migliori performance relativamente ai fattori ESG;

- di esclusione (o screening negativo): escludono specifici investimenti o classi d’investimento dall’universo investibile come aziende, settori o Paesi (ad es. esclusioni di aziende produttrici di armi, alcolici, tabacco);

- basate su convenzioni internazionali (o norm-based): l’investimento si basa sul rispetto di norme e standard internazionali, come quelli emanati da OCSE, ONU, ILO, UNICEF;

- di integrazione: consiste nell'inclusione esplicita e sistematica dei fattori ESG più rilevanti nell'analisi finanziaria tradizionale. Il processo di integrazione si focalizza sul potenziale impatto dei fattori ESG sui rendimenti e sui rischi delle imprese e questo, a sua volta, influisce sulla decisione di investimento;

- a impatto (impact investing): investimenti in imprese, organizzazioni e fondi finalizzati a generare un impatto socio-ambientale positivo insieme a un ritorno finanziario. Si tratta spesso di investimenti specifici, come quelli in microfinanza o in social o green bonds;

- tematiche: si selezionano gli investimenti che si focalizzano su uno specifico o più temi relativi alla sostenibilità, sociale e/o ambientale (come, ad esempio, le energie rinnovabili). La gestione tematica si pone l’obiettivo di trarre profitto da trend futuri e si fonda sulla convinzione che i mercati finanziari prezzino in maniera inadeguata le implicazioni dello sviluppo sostenibile nel lungo periodo;

- basate su voto e azionariato attivo (engagement and voting): si consolida attraverso una forte attività di coinvolgimento della proprietà attraverso il voto degli azionisti e l’impegno con le imprese sulle questioni ESG. È un processo di lungo periodo volto ad influenzare il comportamento della società e ad aumentarne la consapevolezza su tali temi.

È chiaro quindi come la finanza sostenibile favorisca la transizione green, non solo canalizzando opportunamente gli investimenti, ma anche orientando i finanziamenti messi a disposizione dall’Unione Europea, dallo Stato e dagli istituti finanziari. La quota di fondi riservata ad attività sostenibili sta aumentando infatti in maniera rilevante condizionando l’accesso a determinati finanziamenti proprio alle performance di impatto ESG delle imprese.

La Regolamentazione Europea

L'Unione Europea sta lavorando per integrare considerazioni relative alla sostenibilità nel quadro normativo e per introdurre regole specifiche per la finanza sostenibile. L'obiettivo è quello di rafforzare la fiducia degli investitori, anche attraverso un superamento dei limiti attuali degli indicatori utilizzati per fornire evidenza del livello di sostenibilità (i rating ESG), in particolare per quanto riguarda la completezza e qualità delle informazioni e l'eterogeneità delle metodologie utilizzati per la loro elaborazione. Come definito dalla Commissione nel suo Action Plan per la finanza sostenibile del 2018, la regolamentazione europea sulla finanza sostenibile e, in particolare, sulla finanza verde si sta sviluppando lungo tre direttrici:

- TASSONOMIA: è stato creato un sistema di classificazione comune per le attività economiche sostenibili, la "EU Taxonomy" (capitolo 1.4), per stabilire un linguaggio comune e una definizione chiara di quali attività vengono considerate sostenibili;

- DISCLOSURE: il Regolamento sull'Informativa sulla sostenibilità nel settore dei servizi finanziari (Sustainable Finance Disclosure Regulation, SFDR – capitolo 1.5) mira a rafforzare l'affidabilità e la comparabilità delle informazioni anche grazie all’introduzione di indici ("benchmarks") climatici per fornire ai risparmiatori la possibilità di investire in strumenti che contrastino il cambiamento climatico;

- STRUMENTI: l'obiettivo di fornire agli investitori informazioni complete sulle opportunità e i rischi di investimento è perseguito anche attraverso le regole per specifici prodotti finanziari sostenibili: la prossima introduzione di uno standard comune europeo per gli emittenti di obbligazioni verdi che desiderano utilizzare la denominazione di "European Green Bonds" (capitolo 1.6) aumenterà la trasparenza del mercato e la comparabilità di questi prodotti.

A completamento dell’ampio set di normative sulla finanza sostenibile, è importante anche tenere in considerazione le norme relative alla vigilanza sul sistema finanziario. Il riconoscimento dei rischi legati al cambiamento climatico mette infatti in pericolo la solidità delle banche e degli intermediari, che saranno sempre più tenuti a verificare il loro posizionamento verso tali rischi.

EU Taxonomy

La EU Taxonomy (Tassonomia) introduce nell'Unione Europea un sistema di classificazione delle attività economiche sostenibili con l'obiettivo di superare l'assenza di definizioni condivise e favorire così la trasparenza e la comparabilità, da parte degli investitori, delle informazioni sugli investimenti sostenibili. Un’attività è da considerarsi allineata alla Tassonomia se contribuisce ad almeno uno dei seguenti obiettivi:

- Mitigazione dei cambiamenti climatici (livelli di performance allineati con la neutralità climatica e la limitazione dell'aumento della temperatura a 1.5 gradi a livello globale),

- Adattamento ai cambiamenti climatici (permette l'implementazione di soluzioni per ridurre sostanzialmente i più significativi rischi climatici identificati per una particolare attività quali incendi, tempeste o siccità),

- Protezione delle acque e delle risorse marine,

- Passaggio a un’economia circolare,

- Prevenzione e controllo dell’inquinamento,

- Tutela della biodiversità e degli ecosistemi,

Della classificazione delle attività economiche definita dal Regolamento Tassonomia dovranno tenere conto tre tipologie di soggetti: gli intermediari, come ad esempio le banche, che offrono prodotti finanziari nei mercati europei; le società di grandi dimensioni già soggette all'obbligo di fornire al mercato dichiarazioni non finanziarie; i paesi membri della UE quando introducono politiche ambientali, fissano standard o assegnano etichette "green" a prodotti finanziari o a obbligazioni societarie.

Per le società non finanziarie, le informazioni sull’allineamento alle attività incluse nella Tassonomia devono essere riportate a partire dal 2023 relativamente a:

- Turnover: quota del fatturato netto derivato da prodotti o servizi che sono allineati alla Tassonomia, KPI che offre una visione “statica” del contributo dell’impresa agli obiettivi ambientali

- CapEx: quota delle spese in conto capitale di un'attività che è già allineata alla Tassonomia o fa parte di una strategia per estendere o raggiungere la sostenibilità ambientale, KPI che permette una visione più “dinamica” delle strategie delle imprese per trasformare le loro attività

- OpEx: quota delle spese operative associata alle attività allineate alla Tassonomia o alla strategia del CapEx

Per le società finanziarie, sarà invece richiesta la disclosure a partire dal 2024 del Green Asset Ratio (GAR), definito come la quota delle attività investite in attività economiche allineate alla Tassonomia sul totale delle attività in bilancio.

Poiché la Tassonomia rivestirà un ruolo crescente nell’orientare le scelte del mondo finanziario verso le attività incentivate dalle normative Europee, diventerà un potente strumento per influenzare l’allocazione delle risorse pubbliche e private. Pertanto, anche le imprese che non saranno obbligate a rendicontare i KPI potrebbero beneficiare di tali classificazioni per accedere a determinati tipologie di finanziamento. È il caso, ad esempio, del programma di coperture beneficianti della garanzia della Repubblica Italiana previsto dal “Green Deal italiano”, introdotto a partire da luglio 2020 e attuato tramite SACE. Il programma prevede la partecipazione di tutte le aziende italiane - di qualsiasi dimensione - che intendano finanziare i propri progetti d’investimento Green, purché i progetti rispondano ai parametri previsti dalla Tassonomia.

Questo percorso richiederà notevoli sforzi nei prossimi anni: le stime e i primi test dei criteri tecnici di screening per l’adattamento e la mitigazione dei cambiamenti climatici mostrano ad oggi un basso allineamento alla Tassonomia delle attività delle aziende e dei portafogli di investimento. La media di investimenti coerenti con la tassonomia dell’Unione Europea si attesta tra l'1% e il 5%, con molte aziende e portafogli di investimento che si attestano a zero[1].

Sustainable Finance Disclosure Regulation

Dal marzo 2021 sono diventati operativi i primi obblighi del Regolamento Europeo relativo all'Informativa sulla sostenibilità nel settore dei servizi finanziari (Regolamento Europeo 2019/2088, Sustainable Finance Disclosure Regulation, SFDR) che introduce per i partecipanti ai mercati finanziari (emittenti di titoli, intermediari e consulenti finanziari) obblighi di trasparenza sulle politiche adottate per integrare nei loro processi decisionali relativi agli investimenti e servizi di consulenza l’analisi dei rischi di sostenibilità, inclusi quelli climatici.

In particolare, ciascun operatore deve comunicare sul proprio sito web le modalità con cui integra i rischi di sostenibilità nei processi decisionali relativi agli investimenti, oltre a comunicare eventuali effetti negativi delle decisioni di investimento sui fattori di sostenibilità.

Inoltre, per tutti i prodotti finanziari offerti sul mercato gli operatori sono obbligati a divulgare informazioni sul modo in cui i rischi di sostenibilità sono presi in considerazione nelle decisioni d'investimento e su quali conseguenze potrebbero avere sui rendimenti. Queste informazioni devono essere inserite nell'informativa precontrattuale.

Il Regolamento SFDR impone inoltre l'obbligo per gli operatori finanziari di fornire informazioni ancora più dettagliate qualora volessero classificare i propri prodotti come "sostenibili". Il regolamento individua due tipologie di prodotti finanziari "sostenibili":

- "prodotti finanziari che promuovono caratteristiche ambientali e/o sociali", cioè prodotti che promuovono tra le altre, caratteristiche ambientali o sociali, o una combinazione di esse, a condizione che le imprese in cui gli investimenti sono effettuati rispettino prassi di buona governance ("light green");

- "prodotti finanziari che hanno come obiettivo investimenti sostenibili", come ad esempio i green bonds.

European Green Bond Standard

Per le imprese si tratta di uno strumento certamente rilevante per il raggiungimento degli obiettivi ambientali loro richiesti, poiché fornisce ai progetti con obiettivi di sostenibilità un vantaggio nell’intercettare la crescente domanda di obbligazioni con finalità green. L’azienda è tenuta a vincolare l’obbligazione a progetti specifici che hanno un impatto ambientale e sociale positivo, e deve rendicontare lo stato di avanzamento e i risultati dell’attività in modo da garantire che i fondi siano utilizzati adeguatamente.

La vigilanza sui rischi climatici e ambientali

Il cambiamento climatico e le relative politiche di mitigazione espongono le imprese, e quindi per le quotate, i loro titoli finanziari, a una serie di rischi. Innanzitutto, ci sono i rischi fisici, ovvero quelli derivanti dall'intensificarsi di fenomeni naturali estremi attribuibili ai cambiamenti climatici. Questi fenomeni possono essere cronici, come il progressivo aumento delle temperature o delle precipitazioni, oppure acuti, come quando si verificano eventi che hanno bassa probabilità di manifestarsi ma che hanno un impatto significativo sui territori colpiti (alluvioni, uragani, ondate di calore, ecc.). Le imprese danneggiate da eventi climatici avversi possono subire un potenziale deprezzamento delle azioni e delle obbligazioni da loro emesse con conseguenti perdite per gli intermediari e i risparmiatori che li detengono. Vi sono poi i rischi di transizione, ovvero legati agli impatti economici degli investimenti per la riduzione delle emissioni di gas serra. Se la transizione non fosse ben pianificata, potrebbe penalizzare l'attività di imprese che operano in settori economici più esposti, come l'industria energetica o quella automobilistica, con potenziali ripercussioni sugli intermediari che le finanziano e, di conseguenza, sugli investitori.

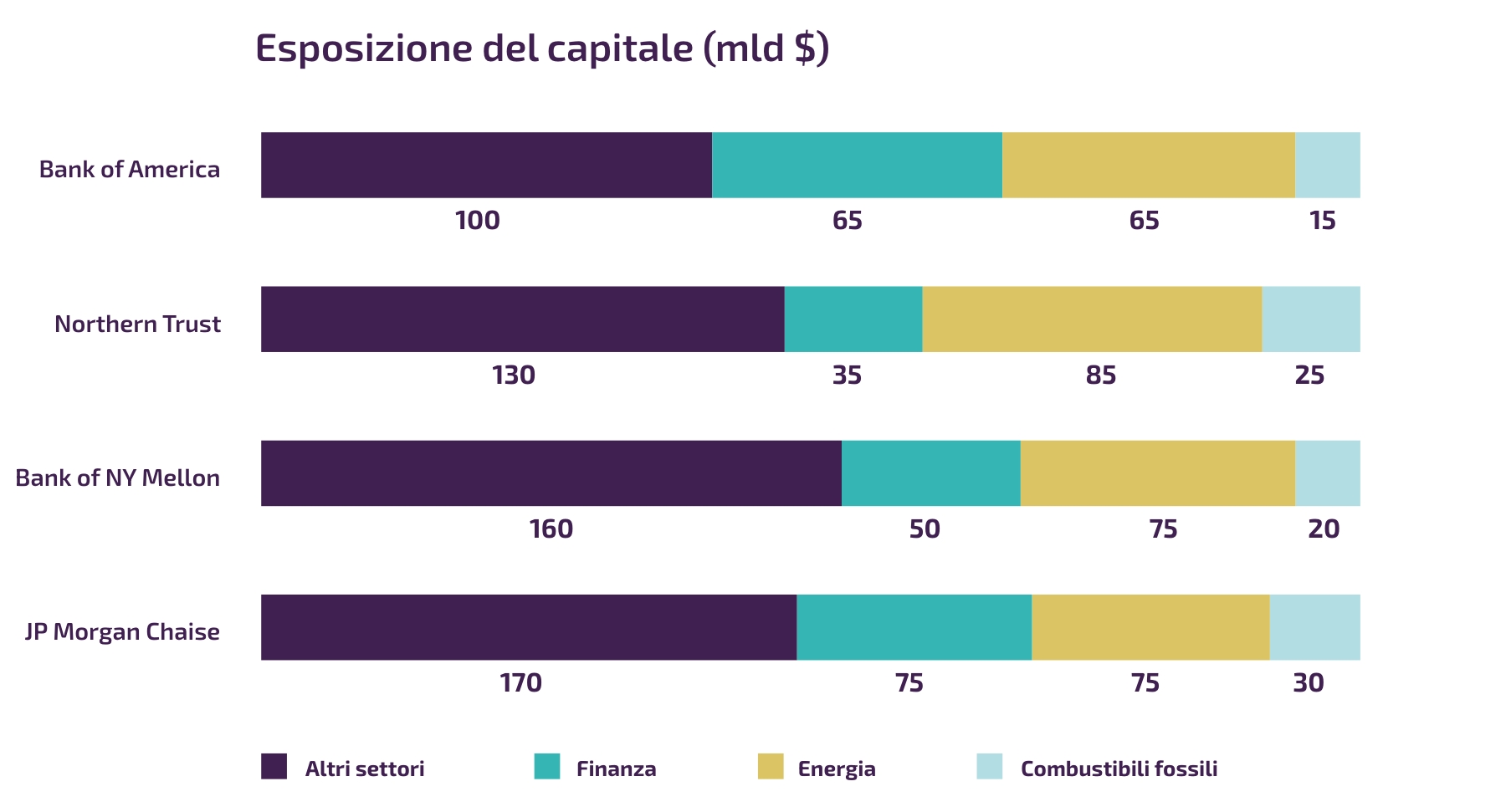

Questi rischi impattano fortemente anche l’attività bancaria. Per valutare l’esposizione creditizia delle istituzioni finanziarie a tali rischi, sono state svolte analisi verso i settori economici considerati “climate-policy-relevant”, ovvero quelli più a rischio di imposizioni normative legate alla limitazione delle emissioni.

Da questa analisi emerge chiaramente che più della metà del portafoglio delle istituzioni finanziarie sia esposto verso settori ad elevato rischio di transizione: un potenziale azzeramento del valore di mercato delle aziende che producono combustibili fossili e delle aziende “utilities”, causerebbe perdite complessive per le 20 Istituzioni Finanziarie europee più esposte che variano dal 8 al 30% del capitale.

Questo esercizio, seppur di carattere estremo, rende evidenti le motivazioni della crescente attenzione prudenziale e di disclosure richiesta al settore finanziario nella gestione dei rischi legati al cambiamento climatico.

Facendo seguito a questa analisi, nel novembre 2020 la Banca Centrale Europea (BCE) ha pubblicato la “Guida sui rischi climatici e ambientali”, in cui vengono definite tredici aspettative di vigilanza alle quali gli enti finanziari dovrebbero attenersi al fine di integrare tali rischi nelle proprie strategie e nei propri piani di rischio. Esse stabiliscono i modelli imprenditoriali, la strategia aziendale, la governance, la propensione al rischio, la gestione dei rischi e l’informativa al pubblico, che gli enti dovrebbero adottare per coprire i rischi derivanti dai mutamenti climatici e ambientali. Al fine di individuare risposte strategiche adeguate a tali rischi, gli istituti finanziari dovrebbero effettuare “stress test climatici”, simulando gli effetti di cambiamenti climatici radicali sui propri portafogli. A tale proposito, la BCE ha effettuato il "2022 climate risk stress test", in modo da verificare l'efficienza delle prove di stress eseguite dagli enti significativi sul rischio climatico.

I numeri

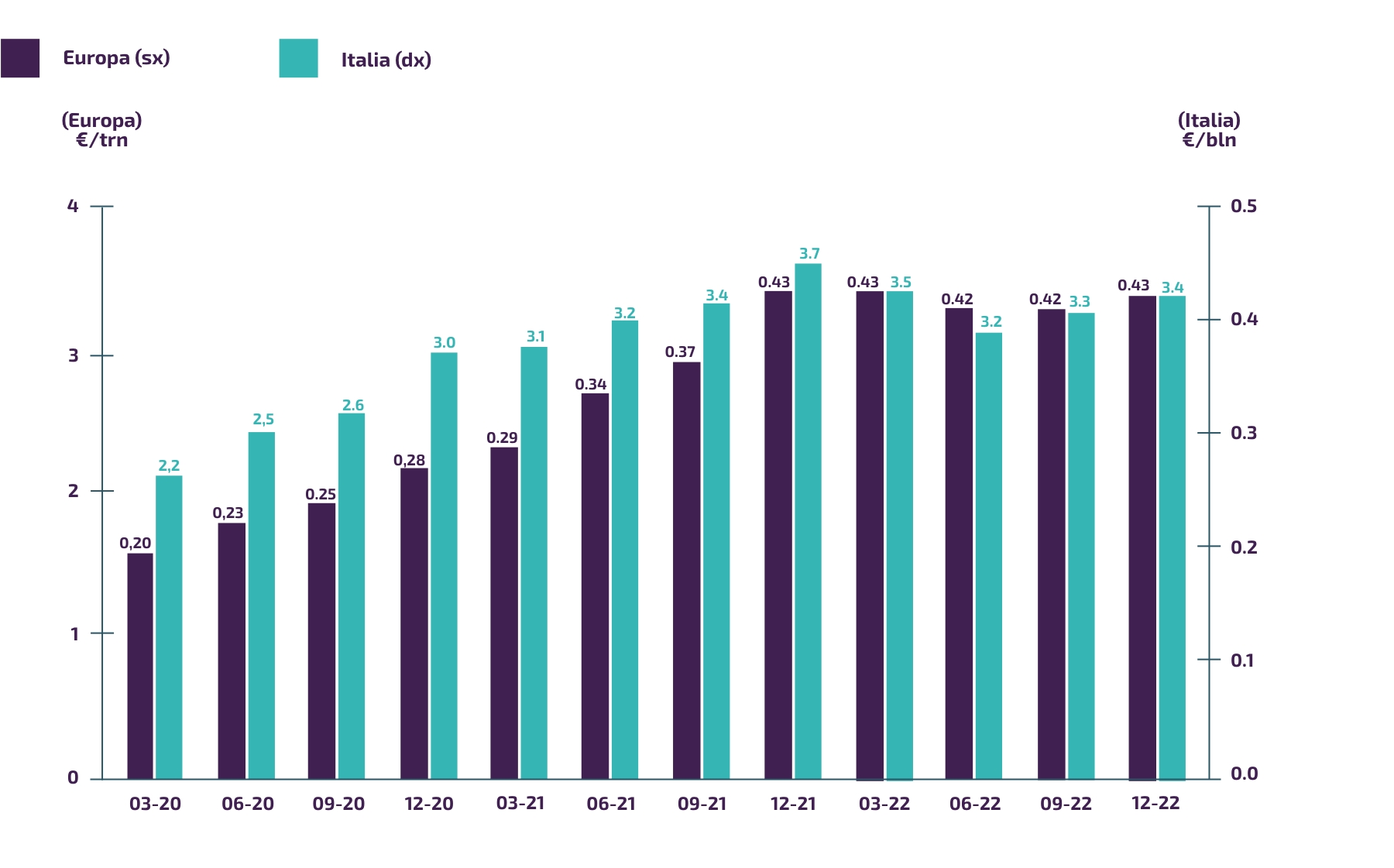

Anche il mercato delle obbligazioni sostenibili ha continuato la sua forte crescita nel 2021. Per la prima volta, le nuove emissioni di obbligazioni sostenibili hanno superato i mille miliardi di dollari (compresi i Green Bond e i Social Bond). L'aumento delle emissioni obbligazionarie sostenibili è stato particolarmente visibile nei mercati emergenti. Cumulativamente, il valore totale delle obbligazioni sostenibili in essere è stimato a quasi 2.5 trilioni di dollari. Nonostante un trend in crescita, rispetto ad altre realtà europee l’Italia accusa però ancora un certo ritardo nell’emissione di Green Bond: secondo i dati del Climate Bonds Initiative, nel nostro Paese sono stati emessi green bond per 18.8 miliardi di dollari nel 2021, contro i 124 miliardi della Francia, i 93 della Germania, i 43 della Svezia e i 35.7 della Spagna.

La crescita della finanza sostenibile è considerevole anche osservando i finanziamenti “green”. In Italia i due maggiori gruppi bancari hanno più che triplicato le emissioni di finanziamenti a green e circular economy con forti impegni anche per il futuro.

A livello Europeo, la Commissione si è impegnata a mobilitare almeno 1000 miliardi di euro di investimenti sostenibili nel decennio 2021-2030. Nel 2022 la Banca europea per gli investimenti (BEI) e il Fondo europeo per gli investimenti (FEI) hanno firmato operazioni in Italia per un valore complessivo di circa 10 miliardi di euro, il 55% dei quali a sostegno di progetti green (primo Paese in Europa per fondi ricevuti) che contribuiscono a promuovere la transizione climatica ed energetica, nonché lo sviluppo di energia rinnovabile e la mobilità sostenibile.

Prossimi passi

Quanto descritto in dettaglio nei precedenti capitoli è conseguenza e realizzazione del Action Plan del 2018 per la finanza sostenibile. A seguito di quella prima iniziativa, una nuova fase della strategia per la finanza sostenibile dell'Unione è stata lanciata nel 2021, individuando quattro ambiti principali in cui sono necessarie ulteriori azioni affinché il sistema finanziario sostenga pienamente la transizione dell'economia verso la sostenibilità:

- Estensione della Tassonomia a supporto della transizione

- Nuovi standard per prodotti green (per es. Sustainability-linked bond e prestiti sostenibili)

- Creazione Benchmark ESG

- Migliorare l’inclusività della finanza sostenibile, tramite:

- Supporto allo sviluppo di mutui e prestiti green

- Sviluppo di strumenti e servizi per le imprese, soprattutto PMI

- Estensione della Tassonomia a obiettivi sociali

- Revisione Capital Requirements Regulation / Directive (Banking Package 2021)

- Stress test climatici regolari

- Rinforzamento framework disclosure di banche e assicurazioni

- Revisione Solvency II

- Promuovere la disponibilità, l’integrità e la trasparenza dei rating ESG

- Contrasto al greenwashing

- Sviluppo di iniziative e standard internazionali (per es. Common Ground Taxonomy)

Le normative che impatteranno di più le imprese riguardano soprattutto quelle inerenti ai prodotti green e il cosiddetto credito green.

In particolare, i Sustainability-Linked Bonds (SLB) sono obbligazioni dotate di caratteristiche finanziarie e strutturali che variano a seconda del raggiungimento di obiettivi predefiniti, relativi alla performance di sostenibilità dell'emittente. A differenza dei titoli green, i cui proventi sono destinati a finanziare progetti ambientali, le risorse finanziarie raccolte i SLB non sono destinate a finalità specifiche, ma il loro rendimento varia in base al raggiungimento - o meno - di specifici target di sostenibilità, misurati su KPI quali ad esempio le emissioni di gas serra o i livelli di efficienza e “circolarità” nell’utilizzo delle risorse naturali. Il ricorso a tali strumenti consente quindi agli operatori di associare esplicitamente i propri impegni verso la sostenibilità a indicatori specifici, migliorando la propria credibilità negli impegni assunti. Inoltre, la possibilità di emettere SLB favorisce l’accesso al mercato della finanza sostenibile a società di piccole dimensioni non in grado di rispettare i più onerosi requisiti di trasparenza e monitoraggio richiesti per gli strumenti green.

Inoltre, la Commissione ha chiesto parere all’EBA per capire quali sono gli strumenti che possono agevolare prestiti e mutui green e anche per valutare l’introduzione di uno standard europeo per i prestiti sostenibili. Come descritto al capitolo precedente, già ad oggi le banche offrono prodotti di debito che vanno a sostenere la transazione delle imprese, prodotti che vengono definiti green pur essendo molto diversi a seconda dell’istituto che li offre. La Commissione è dunque intenzionata ad introdurre una definizione che dica quando un debito è green.

Un altro importante incentivo alla transazione delle imprese arriva dalla proposta della Commissione di valutare diversamente ai fini prudenziali finanziamenti verso imprese dei settori Green o “Brown”, secondo la tassonomia. In particolare, si sta valutando l’opportunità di introdurre un fattore di sconto per ponderare i finanziamenti che possono risultare green secondo la tassonomia (assorbendo quindi meno capitale), oppure in alternativa inserire un fattore di penalizzazione per imprese in settori emissivi (rendendo più rischiosi i finanziamenti verso tali comparti). L’eventuale introduzione di questa norma creerà un forte incentivo / disincentivo nell’indirizzare le risorse vero imprese green / brown,