Il cambio euro/dollaro vola verso la parità?

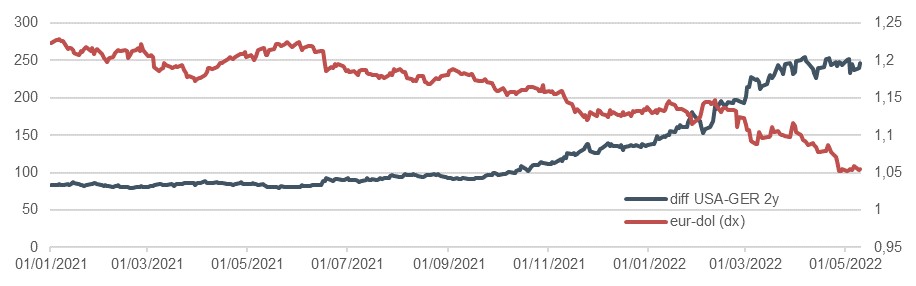

In primis, la divergenza di politica monetaria tra la Federal Reserve e la Bce si è ulteriormente ampliata negli ultimi mesi. Lo scorso marzo la Fed ha iniziato il primo rialzo (di 7 previsti nel corso del 2022) e, secondo le attese dei mercati finanziari, il federal fund rate salirebbe oltre il 2,5% entro la fine dell’anno, implicando un atteggiamento restrittivo . Ciò si inserisce peraltro in un contesto di fine del piano di acquisti di attività finanziarie, a cui si accompagnerà anche la graduale riduzione dei reinvestimenti dei titoli giunti a scadenza, determinando quindi un ridimensionamento del bilancio. Di contro, la Bce non ha annunciato aumenti dei tassi di interesse ma ha avviato la riduzione degli acquisti di titoli mantenendo però il reinvestimento almeno alla fine del 2024. Nonostante i mercati finanziari abbiano iniziato a prezzare 1 o 2 rialzi anche in Eurozona già a partire da luglio, l’incremento potrebbe essere di entità minore e avverrebbe a un ritmo molto più graduale. Tale divergenza riflette un contesto macroeconomico differente: negli Usa le pressioni inflazionistiche sono diffuse ai vari settori dell’economia e dipendono non solo dalle criticità dell’offerta bensì anche da solide condizioni della domanda e del mercato del lavoro; di contro, nell’Eurozona l’inflazione core – ossia depurata dalle componenti più volatili come energia e generi alimentari – si mantiene ancora su livelli relativamente più contenuti (sebbene su un trend crescente). Ciò si riflette quindi sulle aspettative di inflazione (su livelli oltre l’obiettivo per la Fed, mentre pressoché in linea per la Bce) e sul differenziale di rendimento tra i Titoli di Stato americani e tedeschi, determinando un afflusso di capitali verso gli Usa e quindi l’apprezzamento del dollaro.

Figura 1 – Euro/dollaro vs Differenziale di rendimento tra i Titolo di Stato 2 anni US-Germania (punti base)

Fonte: Elaborazioni SACE su dati Refinitiv Datastream

Alla luce di queste considerazioni, riteniamo che nei prossimi mesi potremmo assistere a un ulteriore deprezzamento dell’euro nei confronti del dollaro verso la parità entro la fine del 2022, per la la prima volta dal 2003.