Il Common Framework all’esame Zambia: un nuovo standard per le ristrutturazioni del debito sovrano?

A due anni dalla sua introduzione, il Common Framework (CF) si appresta a entrare nella sua fase più critica. L’iniziativa è nata sotto gli auspici del G20, per fornire un quadro comune e condiviso di riferimento per il trattamento del debito sovrano, in modo da assicurarne la sostenibilità e prevenire situazioni di insolvenza diffuse in una congiuntura di straordinaria pressione sulle finanze pubbliche. Lo strumento del CF è stato finora richiesto solo da tre Paesi dell’Africa subsahariana, la cui situazione debitoria era già in parte compromessa: Ciad, Etiopia e Zambia.

Se le negoziazioni con il Ciad sono procedute più speditamente, facilitate da un debito sovrano fortemente concentrato nelle mani di pochi creditori, l’incertezza dovuta alla guerra civile ha ostacolato il processo in Etiopia; l’approvazione lo scorso agosto da parte del Fondo Monetario Internazionale (Fmi) di un programma da $1,3 miliardi (precondizione per l’implementazione del CF) ha consentito al governo dello Zambia di iniziare le negoziazioni con i creditori sulla base analitica del Fmi.

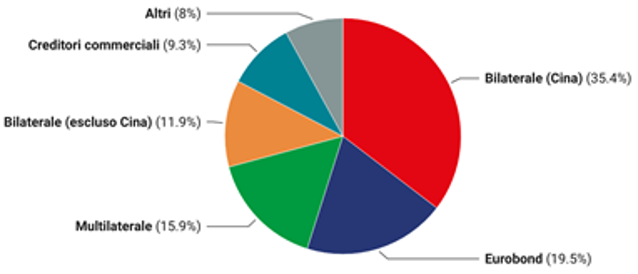

L’interesse per l’implementazione del CF trascende i confini del Paese dell’Africa australe. In base all’evoluzione delle negoziazioni, il caso dello Zambia ha il potenziale per diventare un nuovo standard per la ristrutturazione del debito – quella che il Financial Times ha definito “un’opportunità per ridisegnare l’architettura finanziaria globale”. Il ruolo del CF è infatti quello, ben più generale e ambizioso, di risolvere uno dei più classici esempi di coordination failure – quello di un creditore che, nel timore di vedere le risorse derivanti dalla ristrutturazione del proprio credito siano utilizzate per rimborsare altri creditori, non raggiunge un accordo con il Paese debitore. Questo problema è ulteriormente complicato dal panorama sempre più eterogeneo del debito dei Paesi emergenti (Fig. 1). Nel caso di molte economie africane, l’altro creditore è la Cina. La linea di Pechino è stata storicamente quella di definire accordi di ristrutturazione su base bilaterale, i cui dettagli restano confidenziali. L’adesione della Cina al comitato dei creditori ufficiali dello Zambia, in qualità di co-presidente, è stata un segnale positivo: l’intenzione di partecipare attivamente alla condivisione delle informazioni rilevanti ai fini della ristrutturazione è un ingrediente cruciale per il successo del CF.

Fonte: Elaborazioni SACE su dati Fmi.

L’altro ingrediente è la definizione della modalità della ristrutturazione, che passa per la quantificazione del debt relief necessario per assicurare la sostenibilità del debito (anche in caso di shock) e per la scelta degli strumenti per l’implementazione – riduzione del valore nominale del CF (cd. haircut), riscadenzamenti a tassi fortemente agevolati, e così via. La quantificazione avviene con un’analisi di sostenibilità del debito del Fmi, che guarda all’evoluzione dei principali indicatori di liquidità e solvibilità sul debito estero e ne determina la distanza da soglie critiche compatibili con una situazione di debt distress. Il caso dello Zambia ha mostrato ancora una volta quanto sia complesso trovare un punto di contatto tra le diverse istanze, anche assicurando il coordinamento dei diversi creditori. L’analisi del Fmi, che sottolinea la necessità di una ristrutturazione che comporti haircut pari al 49% (ben oltre le iniziali aspettative degli investitori), ha suscitato diverse critiche. Le ipotesi sull’andamento dell’economia, che sconta il default del Paese da novembre 2020, e l’aggiustamento fiscale previsto dal Fmi sono da alcuni ritenuti eccessivamente ottimistici. Il riferimento all’84% entro il 2027 in termini di rapporto tra debito estero ed esportazioni, che il Fmi valuta come garanzia di solvibilità, è stato criticato in quanto arbitrario ed eccessivamente vincolante. Particolarmente controversa è stata l’esclusione dalla ristrutturazione dei debiti in valuta locale (inclusi quelli detenuti all’estero), al fine di salvaguardare la stabilità di un sistema finanziario fortemente esposto al rischio sovrano e l’attrattività dello Zambia per gli investitori esteri. Il comitato dei bondholder, che detiene il 40% dei $3 miliardi di Eurobond emessi tra il 2012 e il 2015, ha inoltre lamentato l’assenza di confronti con i creditori sulle ipotesi sottostanti all’analisi del Fmi.

Critiche che rischiano di protrarre le negoziazioni a lungo. L’esame Zambia ha dimostrato finora che il CF è in grado di far sedere tutti i creditori a un tavolo e favorirne il flusso informativo, ma che la strada per la definizione di un processo condiviso, rapido e applicabile ad altri Paesi in difficoltà è ancora ricca di ostacoli.

Scarica il documento!