Keep calm & Made in Italy - Rapporto Export 2018

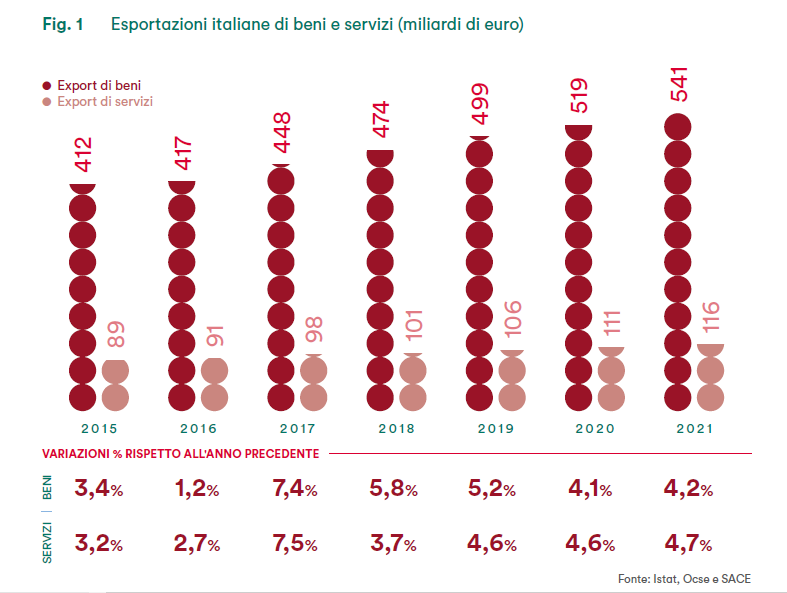

Dopo una performance brillante nel 2017 con una crescita di 31 miliardi di euro dell’export di beni, le esportazioni italiane continueranno ad avanzare quest’anno del 5,8% e del 4,5% medio nel triennio 2019-2021 (Fig. 1), tra la conferma di rassicuranti known known e la persistenza di molteplici known unknown.

Quattro sono le cose che sappiamo con certezza (known known). In primo luogo,sappiamo che gli investimenti sono ripartiti, accompagnati dal recupero del prezzo di diverse materie prime, e che gli accordi commerciali dell’Unione Europea aiuteranno a mantenere lo sguardo aperto sia a ovest (Canada, Messico, Mercosur) che a est (Giappone, India, Asean). Sappiamo anche che il Made in Italy ha continuato a orientarsi verso comparti a più alto valore aggiunto e meno soggetti alla concorrenza di prezzo.

Inoltre, sappiamo che la proiezione internazionale delle imprese italiane rappresenta più che mai un patrimonio nazionale; negli ultimi sette anni, infatti, l’export ha fornito l’unico apporto positivo alla crescita economica del Paese: senza il contributo dell’export, il Pil italiano sarebbe inferiore di oltre sei punti percentuali (Fig. 2).

Tra le cose che sappiamo di non sapere (known unknown) e che rappresentano una discreta fonte di incertezza, rientrano gli effetti del protezionismo, il cambio euro/dollaro e l’evoluzione delle catene globali del valore. L’introduzione di nuovi dazi e sanzioni e le sue conseguenze potranno pesare sulle performance future dell’export italiano verso il mondo; uno scenario di escalation di queste misure e di deterioramento della fiducia tra gli operatori provocherebbe un calo di quasi 2 punti percentuali rispetto alla crescita prevista per il 2018 e di ben 3,6 punti percentuali nel 2019, anno in cui l’export si manterrebbe positivo, ma solo dell’1,6% (Fig. 3).

L’andamento del cambio euro/dollaro rappresenta un’incognita, seppur al momento non preoccupante, almeno fino alla “soglia del dolore” di 1,30, sopra la quale la competitività di prezzo peserebbe sui nostri beni. Inoltre, l’evoluzione delle catene globali del valore appare incerta per il ritorno alla ribalta delle politiche di import substitution attraverso i programmi “Make-in” adottati in Cina, India, ma anche negli Stati Uniti: questi mercati domanderanno più macchinari e si confermano quindi come prioritari per l’export, ma gli stessi produttori di meccanica strumentale dovranno confrontarsi con standard e interlocutori diversi rispetto a prima.

Le geografie dell’export italiano: su quali puntare

Le geografie trainanti per il nostro export nel 2017 sono state l’Asia, l’Europa emergente e le Americhe, che continueranno a correre più velocemente delle altre anche nel 2018, con tassi medi tra il 7 e l’8%. Si attende un recupero da Brasile (+7,3%) e Russia (+5,7% dopo il +19,3% del 2017), pur con tutte le cautele legate a Mosca per il tema delle sanzioni. Oltre a Cina e India, i mercati Asean continuano ad avanzare a ritmi significativi, mentre in Medio Oriente e Nord Africa l’export crescerà più che nel 2017 (+4,7% vs +1,2% dell’anno scorso).

Le 15 geografie di opportunità identificate nel Rapporto Export 2017, che lo scorso anno hanno generato 95 miliardi di euro di export (in crescita di 10 miliardi sul 2016) e che restano prioritarie in un’ottica di lungo periodo, rimangono confermate anche per il 2018.

A queste aggiungiamo 5 promesse con un ampio potenziale: Colombia, Filippine, Marocco, Senegal e Turchia.

Questi 20 Paesi contribuiranno per oltre un terzo del maggiore export tra il 2018 e il 2021.

Le vie dell’export: il gap da colmare sulle infrastrutture, convenzionali e non

Per raggiungere i mercati che contano e diversificare i rischi e necessario che le dotazioni infrastrutturali riguardanti sia le reti fisiche che quelle digitali siano adeguate.

indicatori mostrano un ritardo dell’Italia rispetto ai principali concorrenti nei sistemi di trasporto delle merci, un divario in termini di qualità della logistica che ci costa circa 70 miliardi di euro di “export perduto”, ovvero l’export che si potrebbe recuperare se l’Italia colmasse il gap logistico con la Germania.

Le infrastrutture dedicate al trasporto marittimo, che rappresenta il secondo vettore delle esportazioni italiane dopo quello su terra soprattutto verso i mercati extra-Ue, hanno beneficiato soltanto del 2% degli investimenti complessivi in logistica nel periodo 2013-2017, ben al di sotto dei Paesi che occupano la parte alta della classifica, come la Germania, che investono di più non solo nel mare, ma anche nelle infrastrutture di supporto a terra. Per un’economia che basa più del 30% del proprio Pil sull’export, investire in infrastrutture di trasporto e condizione indispensabile di competitività; eppure gli investimenti infrastrutturali italiani continueranno a crescere, anche in futuro, meno della media dei Paesi avanzati (Fig. 4), nonostante alcuni passi verso una “rivoluzione” del sistema logistico nazionale siano già stati fatti.

Anche le reti digitali – e in particolare l’e-commerce – che rappresentano uno strumento di prossimità tra imprese, catene del valore e geografie di domanda, vedono un certo ritardo del Made in Italy: il mercato e-commerce italiano, sia B2C che B2B, ha un peso ancora troppo poco rilevante nel mondo (il 4,5% e il 4,6%, rispettivamente) e non riesce a tenere il passo non solo con i colossi cinesi e statunitensi, ma anche con i vicini europei. Vi è, tuttavia, una diffusa consapevolezza dell’importanza del commercio online per la competitività e l’internazionalizzazione delle imprese, non solo di quelle a vocazione digitale, ma soprattutto di quelle tradizionali che intendono fare il salto, aggirando gli impedimenti della dimensione aziendale e della prossimità fisica.

Nel “mondo digitale”, lo spazio per il Made in Italy è enorme: un approccio all’e-commerce più coraggioso da parte delle imprese italiane potrebbe, nei prossimi anni, dare uno stimolo ulteriore alla già vivace dinamica di crescita del nostro export.