Le filiere dell’export italiano: oltre il 70% del valore aggiunto è Made in Italy

I beni acquistati e consumati nel mondo sono il prodotto di vari stadi di lavorazione, che spesso avvengono in più Paesi e coinvolgono diversi settori. Secondo l’Organizzazione mondiale del commercio più di due terzi del commercio mondiale avviene attraverso le catene globali del valore, in cui un bene attraversa almeno un confine tra Paesi prima dell’assemblaggio finale. E così un’automobile esportata dalla Francia può incorporare al suo interno software tedeschi, una carrozzeria costruita in Italia, cinture di sicurezza provenienti dalla Romania e fari prodotti in Repubblica Ceca, componenti a loro volta realizzati con input provenienti da tutto il mondo. I dati tradizionali sul commercio estero, misurando il valore lordo dei beni scambiati tra partner commerciali, non riescono a riflettere appieno questi passaggi intermedi all’interno delle filiere, domestiche o internazionali.

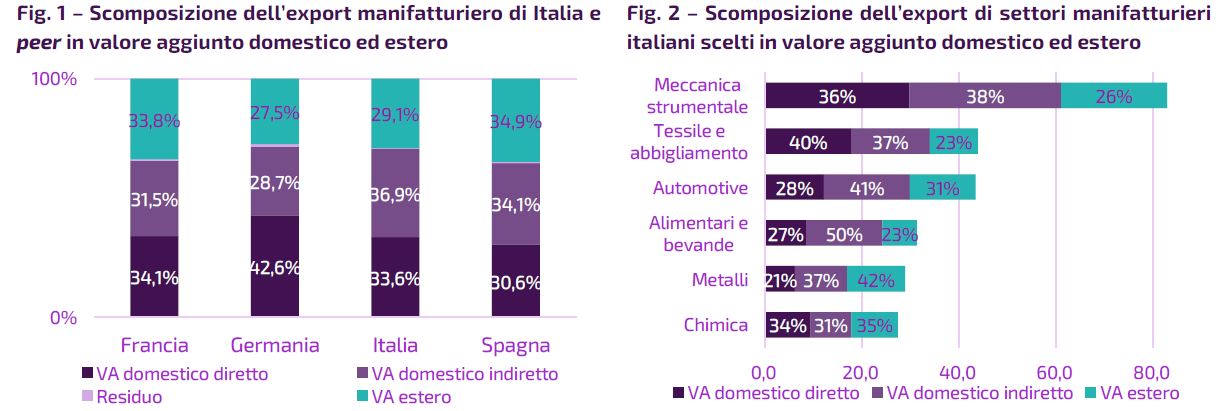

Per ottenere un quadro più chiaro di tali dinamiche occorre spostare l’attenzione su una misura differente: il valore aggiunto (VA) incorporato nel commercio estero. Alcuni dati elaborati dall’Ocse permettono infatti di scomporre l’export di ogni Paese in VA domestico diretto, cioè quello generato dalle imprese del settore nazionale che esporta, VA domestico indiretto, vale a dire quello generato dalle imprese degli altri settori dell’economia nazionale che forniscono input al settore esportatore, o VA estero – ovvero quello incorporato negli input provenienti da altri Paesi. In quest’ottica è possibile quindi analizzare la composizione dei beni esportati dall’Italia e dai principali peer europei: circa il 71% del VA incorporato nell’export della manifattura italiana è domestico, dato in linea con quello tedesco, mentre Francia e Spagna – caratterizzate da economie relativamente meno manifatturiere e nel caso della seconda di minori dimensioni – mostrano un’incidenza più elevata del VA estero (Fig. 1). Concentrandosi sui primi due Paesi, a parità di VA generato all’interno delle proprie economie, l’Italia mostra una più alta incidenza della componente indiretta, vale a dire che il VA incorporato nell’export manifatturiero proviene per il 37% da un settore italiano diverso da quello che esporta. In Germania prevale invece la componente diretta, riflesso anche di settori più grandi e maggiormente articolati, all’interno dei quali le imprese riescono a produrre una più ampia parte degli input – materiali e non – poi inseriti nel prodotto esportato. Un settore alimentare, ad esempio, in cui molte delle imprese possiedono autocarri e gestiscono quindi al proprio interno il servizio di logistica, farà registrare un VA domestico diretto maggiore rispetto allo stesso settore caratterizzato da imprese più piccole e attive solo in una fase della filiera.

Note: in Figura 2 le barre riportano il valore dell’export dei settori in miliardi di euro, mentre le percentuali all’interno delle barre riportano il peso delle componenti del VA all’interno di ogni settore. Fonte: Elaborazioni SACE su dati Ocse, TiVA

Il quadro non è omogeneo all’interno dei settori della manifattura italiana: la meccanica strumentale – primo settore di export italiano – vede, ad esempio, un apporto superiore alla media del VA domestico diretto, coerente con imprese che costruiscono macchinari complessi ad alto valore aggiunto (Fig. 2). L’automotive presenta una filiera fortemente internazionalizzata, ma anche molto frammentata a livello domestico, sintomo di imprese tendenzialmente più piccole rispetto a quelle tedesche, considerando anche il grande ruolo giocato all’interno del settore dalle imprese di componentistica. La componente di VA domestico indiretto è particolarmente spiccata nel caso di alimentari e bevande, per cui vi è un’alta incidenza del VA delle materie prime, nonché dei servizi di distribuzione e vendita e, anche se in misura minore, del packaging, spesso prodotto da altri settori quali metalli, vetro e plastica. È tra i più contenuti il VA estero incorporato nell’export di tessile e abbigliamento, riflesso di un settore verticalmente integrato grazie alla presenza in Italia di numerosi produttori di filati e tessuti di altissima qualità, di produttori di abbigliamento finito, ma anche di case di moda responsabili del design distintivo dei prodotti. Il successo dell’export italiano nel mondo non è quindi “solo” frutto del lavoro delle imprese esportatrici, bensì anche di una forte filiera domestica, composta prevalentemente da imprese di piccole e medie dimensioni, su cui gli esportatori fanno affidamento per realizzare input a grande valore aggiunto.

Scarica il documento!